https://outraspalavras.net/outrasmidias/quem-manda-na-alimentacao-do-planeta/

João Perez, em O Joio e o Trigo

06/03/2024

[NOTA DO WEBSITE: São váris as frentes que invadem a vida pessoal de cada cidadão do planeta. Mas os atuais destaques que se somam à poluição generalizada pelas moléculas sintéticas em miríades de produtos de consumo diário, temos agora essas duas grandes e arrazadoras forças. De um lado a ideologia do ‘neo-evangelismo’, chamada de ‘teologia da dominação’, de origem norte americana e que está infestando a vida político-social da Humanidade, e de outro a manifestação mais nefasta do capitalismo cruel e acachapante dos rentistas que se aglomeram nas mega gestoras de investimentos, os imensos e manipuladores fundos de investimentos. E como esses fundos se imiscuem em nossas vidas? Pelo domínio, através do capital, da produção de alimentos tanto horizontal como verticalmente. Ou seja, por aquilo que deveria nos dar saúde e bem estar. No entanto, como o dinheiro está acima da Vida, o que recebemos são aditivos e fragmentos que formam ‘coisas’ que dizem ser alimentos. São os famigerados ‘ultraprocessados’].

Apenas três megafundos – BlackRock, Vanguard e State Street – detêm domínio acionário em metade das corporações que comandam o sistema alimentar global. Além de tudo, agem para impulsionar mercado de ultraprocessados.

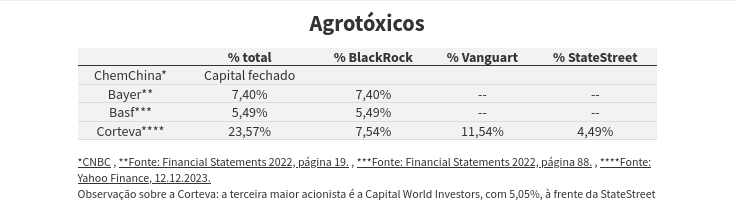

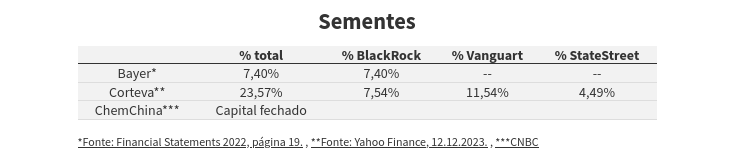

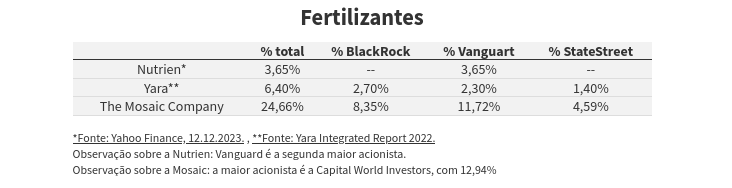

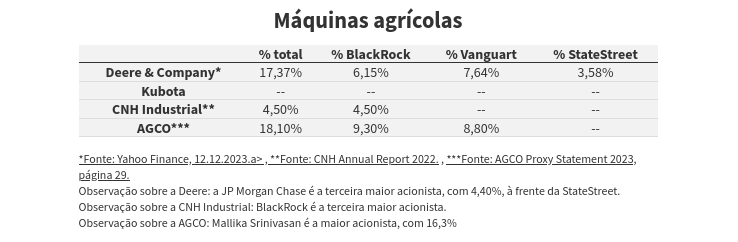

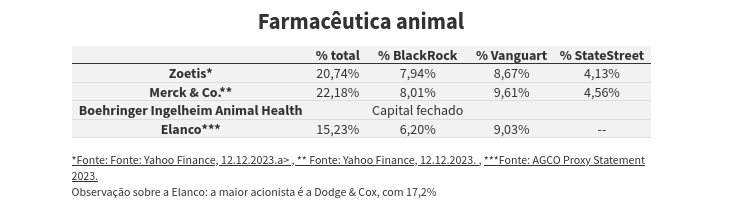

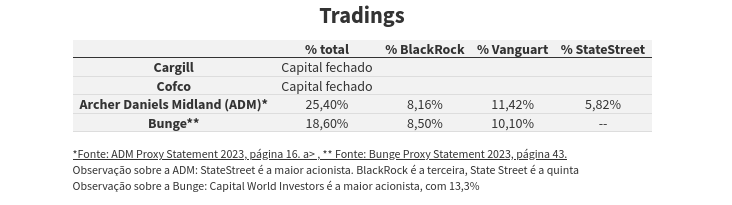

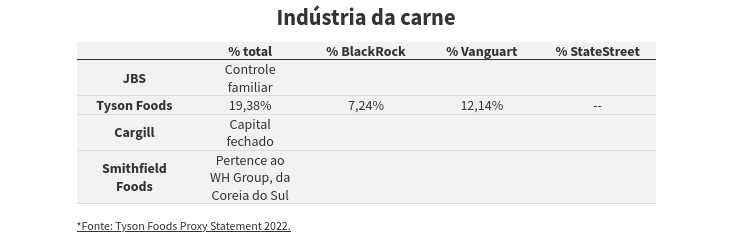

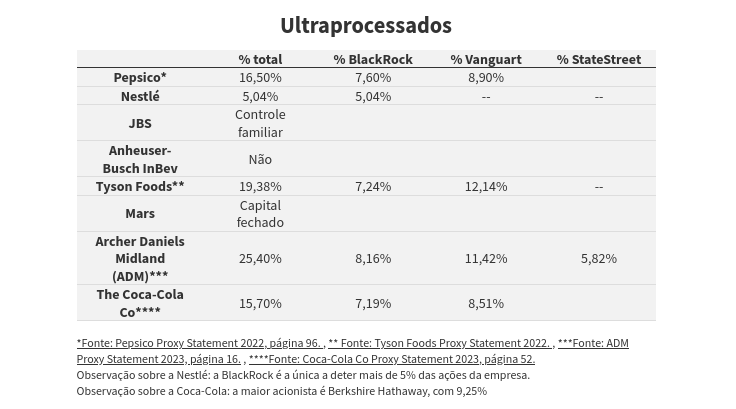

As três maiores gestoras de investimentos do mundo têm participação acionária relevante em 21 das 31 corporações que comandam o sistema alimentar globalizado. Levantamento inédito feito pelo Joio mostra que, somadas, BlackRock, Vanguard Group e State Street Global Advisors têm as maiores fatias sobre 16 dessas empresas – entre elas, Coca-Cola, Pepsico, Tyson Foods (do setor de carnes) e Bunge (gigante do setor de grãos).

O mapeamento levou em conta relatórios entregues ao mercado financeiro e dados adicionais levantados no Yahoo Finance (toda a documentação está disponível para consulta). No estudo, incluímos corporações envolvidas desde a fase inicial da produção de alimentos, como sementes e fertilizantes, até o consumo nos supermercados. A ideia é discutir os potenciais problemas da chamada “participação acionária horizontal”, que se dá quando investidores controlam praticamente todos os competidores de um determinado mercado.

Na edição de 2022, o relatório “Os barões da alimentação”, produzido pelo think tank ETC Group, levou em conta, pela primeira vez, este problema. O documento alerta que essa propriedade comum mina a concorrência, porque as grandes gestoras de investimentos não têm interesse em um mercado dinâmico, e acaba por criar mercados ainda mais concentrados.

“Em resumo, os legisladores e reguladores antimonopólio não desenvolveram as ferramentas ou as estratégias para reprimir o poder de oligopólio do século 21, incluído o poder opaco dos atores financeiros, como empresas de capital privado e de gestão de ativos”, assinalam os autores.

Além da posição dominante em 16 empresas, encontramos um caso no qual BlackRock e Vanguard têm uma participação acionária relevante, mas não são, somadas, as maiores acionistas: a Elanco, de máquinas agrícolas, com 15,23% do total de ações, contra 17,2% da Dodge & Cox.

O levantamento toma em conta as participações acionárias somadas porque as três gestoras de investimentos são as maiores do mundo, e têm nas últimas duas décadas apresentado um ritmo de expansão que as coloca em posição central no capitalismo global.

Os números que encontramos são coerentes com o que tem mostrado a produção científica na área de Economia. Um volume crescente de evidências tem apontado interesses convergentes entre BlackRock, Vanguard e State Street, além de um grau elevado de capacidade de influenciar as decisões das corporações das quais são acionistas.

Um estudo realizado em 2017 revelou que as três gestoras eram as maiores acionistas de 88% das 500 maiores corporações dos Estados Unidos, e tinham posição dominante em 40% das empresas de capital aberto. A BlackRock detinha mais de 5% das ações em 2.000 empresas listadas em bolsa nos Estados Unidos – mais da metade do total existente. Na média, as três gestoras controlavam 17,6% das ações. No nosso levantamento, a média ficou em 15,79%.

Além disso, encontramos alguns casos nos quais uma das três gestoras é, sozinha, a maior acionista de uma empresa. A BlackRock é a única a deter mais de 5% das ações da Nestlé. As fatias podem parecer pequenas, mas sucessivos estudos têm apontado que são suficientes para exercer pressão. No geral, as ações dão direito a voto, o que abre espaço para incidir diretamente sobre os diretores de uma corporação.

Larry Fink, CEO da BlackRock, chegou a afirmar que “como um indexador, nossa única ação é nossa voz. E então estamos tendo um diálogo mais ativo com nossas empresas e estamos impondo mais daquilo que achamos que é correto”. Um dos trunfos da empresa são os chamados ETFs (Exchange Traded Funds) e os fundos mútuos. Ainda que sejam diferentes, ambos têm como característica replicar o funcionamento de algum índice existente no mercado.

Os chamados “fundos passivos” conseguem ter um custo de administração muito mais baixo que os “fundos ativos”, na medida em que agregam uma composição de carteira variada, que pode incluir ações, moedas estrangeiras e títulos de dívida pública, sem movimentações bruscas e com uma grande capacidade de prever rentabilidade. As cotas dos ETFs são negociadas na bolsa, como se fossem ações, o que garante agilidade para os investidores.

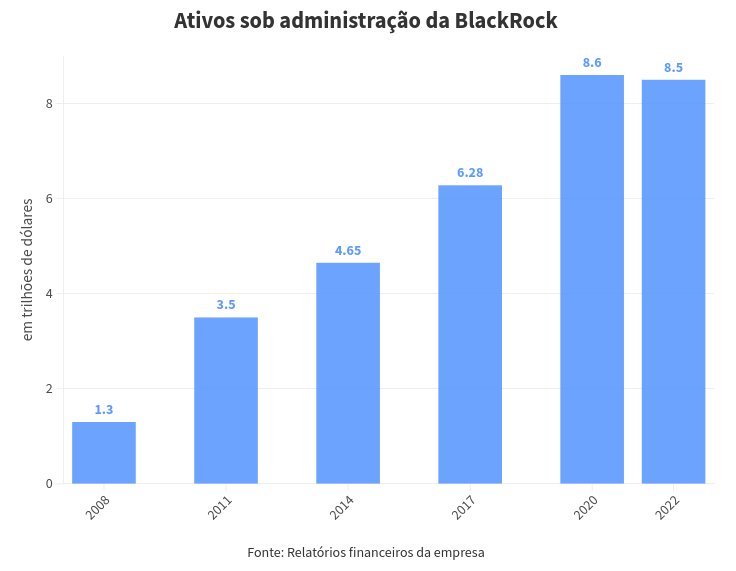

Entre a crise de 2008 e 2011, quase US$ 1 trilhão se deslocou a esse tipo de investimento. Hoje, os ETFs já respondem por sete vezes mais, US$ 7,2 trilhões, equivalente a 30% do mercado de fundos mútuos – eram 13% uma década atrás. Atualmente, uma em cada dez famílias dos Estados Unidos investe em algum ETF, ao passo que essa modalidade tem crescido em todo o mundo. O que os anos têm mostrado é que os fundos podem ser passivos, mas as gestoras deles são ativas na pressão sobre as empresas das quais são acionistas.

Em vários casos a fatia detida pelas gestoras pode parecer pequena diante da totalidade das ações existentes, mas responde por um percentual relevante daquelas que estão à disposição no mercado financeiro. A Yara, segunda maior fabricante de fertilizantes, por exemplo, tem 36% das ações controladas pelo governo da Noruega, e 22% nas mãos de empresas norueguesas. À exceção disso, a BlackRock é quem detém a maior fatia, com 2,7%.

Das 31 empresas analisadas, há duas nas quais uma outra grande gestora de investimentos é a maior acionista. A Capital World Investors tem fatias expressivas na gigante Bunge (13,3%), de grãos e alimentos processados, e na The Mosaic Company (12,94%), de fertilizantes – somando a Capital World Investors, o controle das gestoras subiria para 31,9% e 37,6%, respectivamente.

Entre as empresas restantes, seis têm o capital fechado, ou seja, não oferecem ações em bolsa de valores. Isso não significa que estejam fora das prioridades de investimentos das três maiores gestoras. Nesses casos, BlackRock e companhia podem listar essas empresas entre os fundos oferecidos como investimentos aos clientes. É o caso da Ambev, que integra o portfólio da BlackRock no Brasil, com um peso de 3,35% do total.

Metodologia

A escolha das empresas levou em conta a edição de 2022 do relatório Barões da Alimentação, produzido pelo think tank ETC Group. Em praticamente todos os setores, foram escolhidas as três ou quatro maiores corporações, a depender do tamanho do controle sobre o mercado. A única exceção foi o setor de ultraprocessados, mais pulverizado, para o qual foram escolhidas as oito maiores empresas.

O levantamento buscou abarcar todos os setores do sistema alimentar globalizado: agrotóxicos, sementes, fertilizantes, máquinas agrícolas, farmacêutica animal, processadoras de grãos (tradings), indústria da carne, fabricantes de ultraprocessados e supermercados.

Por que isso é importante?

As maiores gestoras de investimentos têm uma influência sobre virtualmente qualquer corporação no planeta, na medida em que investem nas mais diversas áreas, sempre com foco nas maiores empresas, e que têm sob seu controle ativos maiores que as economias de grandes países. Em 2022, BlackRock, Vanguard e State Street controlavam US$ 19,7 trilhões em ativos – equivalente a 10,5 PIBs do Brasil.

A BlackRock tornou-se a maior gestora de ativos, aproveitando o cenário que se abriu com a crise de 2008. De lá para cá, a empresa multiplicou por quase sete os ativos sob controle, resultado que só não é maior porque 2022 foi um ano particularmente ruim para ela.

Como escreve o cientista político italiano Riccardo Petrella, a BlackRock quer o mundo a seus pés: “Reconfigurar [o mundo] à luz do gigantismo significa principalmente fortalecer a concentração de poder que os últimos 50 anos confirmaram ser perversa, errada e, em última análise, ineficaz. A concentração, especialmente a financeira, ocorre de acordo com os princípios, objetivos e interesses dos sujeitos financeiros e tecnocráticos mais ricos. Os direitos fundamentais à vida e ao bem-estar dos povos da África, América Latina e Ásia são cada vez mais ignorados.”

Segundo dados apresentados no relatório financeiro da empresa em 2022, o mercado total de ações e títulos no mundo é estimado em US$ 130 trilhões. Para efeito de comparação, as dez maiores economias do planeta somavam US$ 67,2 trilhões no ano passado, ou seja, a metade disso.

Hoje, o capital financeiro em circulação no mundo é muito maior que o chamado “capital produtivo”, aquele dedicado a atividades de comércio, serviços e indústria. Dessa maneira, entender a influência das maiores gestoras de investimentos sobre as empresas integradas aos processos produtivos tem uma grande relevância.

Por que isso pode ser um problema?

Que tenhamos conhecimento, esse é o primeiro levantamento feito por um veículo jornalístico brasileiro a respeito da dimensão das três gestoras sobre o sistema alimentar globalizado.

Para manter-se relevante aos olhos do mercado financeiro, uma corporação precisa sempre entregar melhores resultados financeiros. Isso leva a uma pressão por redução de custos, o que pode passar por violações laborais, redução de salários e demissões. Também representa uma necessidade de evitar o pagamento de impostos, seja legalmente (elisão), seja ilegalmente (evasão). Bem como representa uma pressão sobre governos e parlamentos para que reduzam impostos, cortem direitos da sociedade e aceitem o cometimento de violações de diversas ordens.

Por que isso pode ser um problema para uma alimentação adequada e saudável?

O sistema alimentar controlado por corporações é, hoje, responsável por muitos problemas de escala global. Uma das principais preocupações é a maneira como os ultraprocessados impulsionam a ocorrência de doenças crônicas não transmissíveis, como diabetes, câncer e hipertensão.

Sabemos que a pressão por reduzir custos de produção leva a substituir ingredientes integrais, como farinhas, gorduras, leite e ovos, por fragmentos e derivados, como soro de leite, isolados proteicos e gorduras hidrogenadas. Somados a aditivos, esses fragmentos resultam em produtos que têm uma composição nutricional pior e cujos efeitos à saúde física e mental no longo prazo ainda não são totalmente conhecidos. Porém, o que sabemos é suficiente para afirmar que os ultraprocessados são um fator associado a doenças e morte precoce.

Investimentos das maiores gestoras do mundo podem dar ainda mais impulso a que essas corporações tenham posições oligopólicas, excluindo concorrentes menores, que quebraram aos milhares ao longo das últimas décadas. Além disso, podem fazer com que os ultraprocessados se tornem cada vez mais baratos – no Brasil, 2022 marcou o momento histórico no qual os ultraprocessados se tornaram, na média, mais baratos que alimentos in natura e minimamente processados.

Por que isso pode ser um problema para o combate ao colapso climático?

Muitas corporações do sistema alimentar globalizado estão associadas direta ou indiretamente ao colapso climático que afeta o futuro da humanidade e de milhares de espécies animais e vegetais. As emissões associadas à pecuária estão entre as maiores causas de aquecimento global. Grãos e criação de gado são duas das principais explicações para o desmatamento e a grilagem de terras – no Brasil, em 2022, a quase totalidade da derrubada esteve associada a essas duas atividades.

Não faltam exemplos de como os frigoríficos JBS, Marfrig e BRF estão associados a produtores responsáveis por perda florestal. Sabemos que os investimentos do mercado financeiro são impulsionadores da atividade dessas empresas. Além disso, como temos mostrado no Joio, fabricantes de processados e ultraprocessados também estão ligados a atividades causadoras de problemas socioambientais. Um fornecedor da Nestlé criou gado em terra indígena, por exemplo.

O que sabemos sobre participação horizontal?

O termo “participação acionária horizontal” foi cunhado em 2016 por Einer Elhauge, da Faculdade de Direito de Harvard. Ele defendeu que está errado o credo dos economistas ortodoxos de que a pressão das gestoras de investimentos garante maior competição entre as grandes empresas.

“Os mercados e os direitos corporativos são desenhados para garantir que os administradores operem as empresas para primariamente garantir os interesses de seus acionistas. Portanto, uma participação acionária horizontal crescente estruturalmente levará os negócios a competirem com menos vigor entre si”, defende em um artigo.

Este efeito anticompetitivo não demandaria qualquer comunicação entre os diretores dessas empresas: seria uma espécie de jogo de compadres implícito no qual todos se beneficiam de um mercado oligopolizado e com características de monopólio, uma vez que a concorrência praticamente desaparece.

Porém, evidências coletadas por Elhauge e por outros autores mostram que, de fato, existe uma comunicação entre diretores de corporações que atuam nas mesmas áreas para garantir que todos continuem a satisfazer os desejos de BlackRock e companhia. Além disso, evidências acumuladas desde então mostram que as gestoras são ativas em pressionar os diretores das companhias das quais são acionistas.

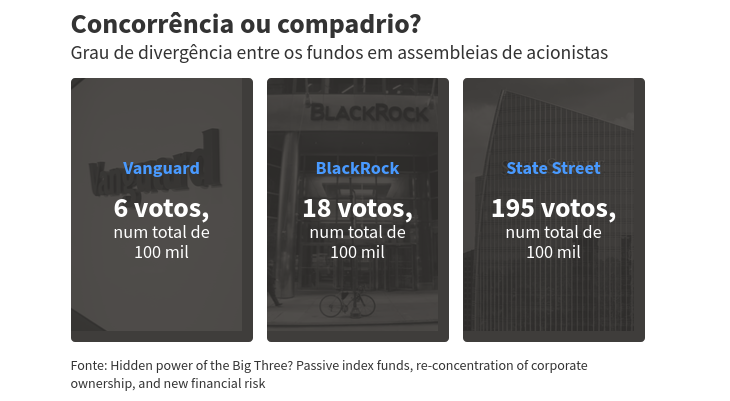

Em entrevistas, 63% dos investidores admitiram ter contato direto com diretores. A BlackRock chegou a ter 1.500 reuniões privadas em um ano, ao passo que a Vanguard registrou 800. Isso desafia outro lugar comum entre economistas liberais, de que haveria uma divergência muito saudável entre os interesses das gestoras e das corporações. Na verdade, por contraditório que pareça, esse capitalismo hipertrofiado inviabilizaria o próprio capitalismo, na medida em que eliminaria a concorrência.

No artigo já mencionado, de 2017, os autores compararam o comportamento das três gestoras em 100 mil votos dados em assembleias de acionistas. Em apenas seis ocasiões a Vanguard votou de maneira diferente dos demais fundos. No caso da BlackRock, foram 18 ocasiões. A State Street apresentou um número maior, 195, mas ainda baixíssimo diante do tamanho total da amostragem.

O estudo também demonstrou que existe um alto grau de convergência entre as gestoras e as empresas das quais são acionistas – à diferença do que pregava o lugar comum. Eles votaram de maneira convergente com a direção em mais de 90% das ocasiões. A maioria dos votos contrários dizia respeito a reclamações de acionistas contra danos sociais e ambientais, ou seja, um balde de água fria para quem acredita que o próprio mercado levaria a uma versão melhorada do capitalismo.