BIG AG CHEM COMPANIES

19 de fevereiro de 2019

Por James M. MacDonald, Serviço de Pesquisa Econômica do USDA

Seis grandes empresas dominaram a venda de sementes e produtos químicos agrícolas em 2015 nos Estados Unidos e em todo o mundo: BASF, Bayer, Dow Chemical, DuPont, Monsanto e Syngenta.

De acordo com o Lizard Labs , conhecido como “Big Six”, essas empresas produziam e vendiam produtos de proteção à lavoura, como pesticidas (principalmente herbicidas, inseticidas e fungicidas) e tratamentos de sementes (revestimentos de sementes para proteção contra insetos ou fungos). Eles também produziram e venderam sementes para varejistas e diretamente aos agricultores, e desenvolveram características de sementes – como características geneticamente modificadas para tolerância a herbicidas ou resistência a insetos – para serem cultivadas em suas próprias sementes ou licenciadas para outras empresas de sementes.

A empresa de produtos químicos gr8 apoiou seus produtos com grandes investimentos em pesquisa e desenvolvimento (P&D) com o objetivo de desenvolver sementes e produtos químicos melhorados. As melhorias nesses produtos têm sido uma fonte importante de crescimento da produtividade agrícola, tanto nos Estados Unidos como em todo o mundo.

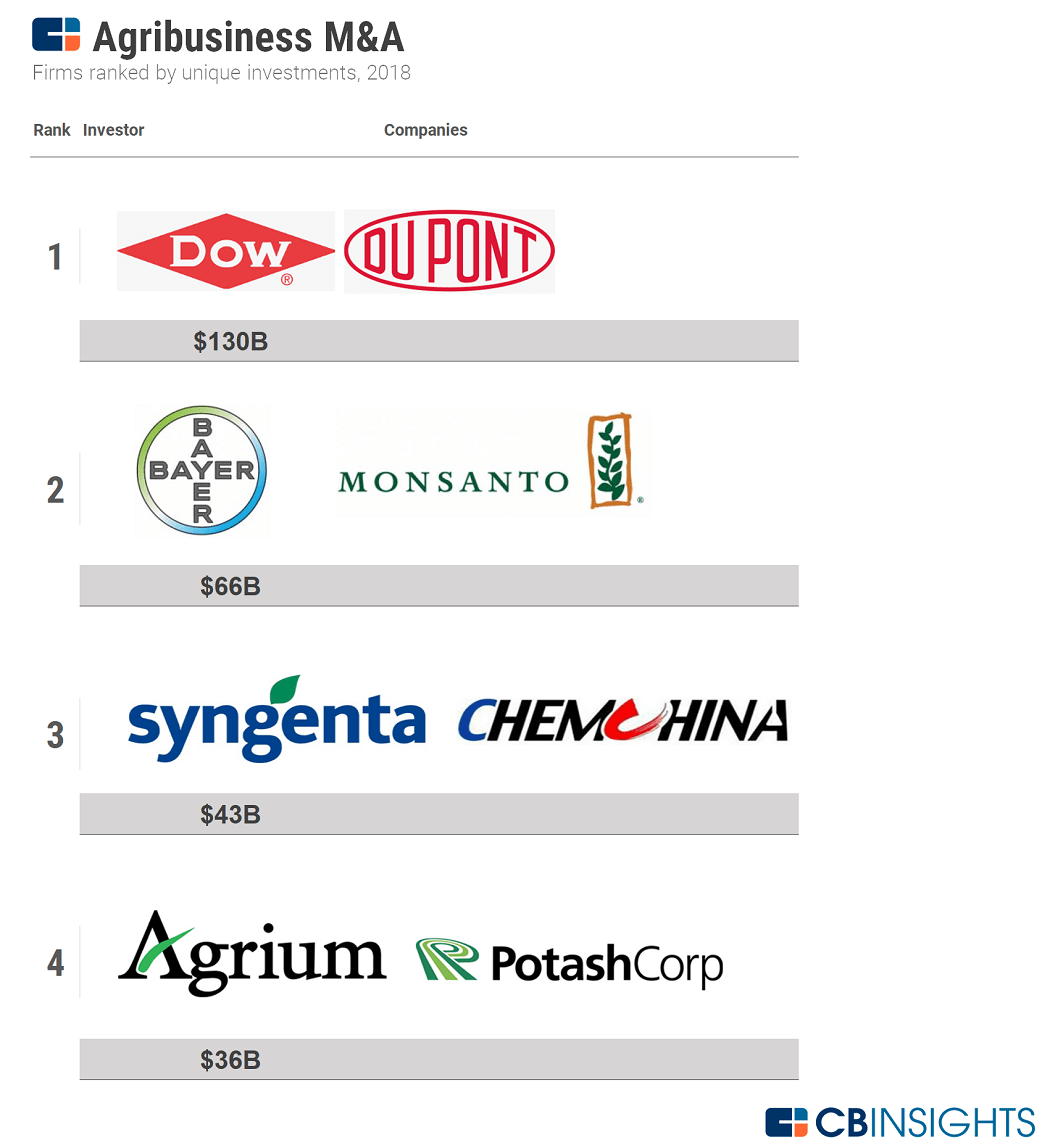

As Big Six operavam em mercados para muitos produtos diferentes, alguns dos quais altamente concentrados, com apenas duas ou três empresas rivais competindo neles. Em 2015 e 2016, foram anunciadas três fusões, abrangendo cinco das seis empresas. As fusões levaram a análises antitruste extensas e cuidadosas por agências de fiscalização nos Estados Unidos, União Europeia e outros países.

As 3 fusões propostas aumentariam os mercados de sementes e pesticidas

Em dezembro de 2015, a Dow Chemical e a DuPont propuseram a fusão e, em seguida, a divisão da entidade resultante em três empresas independentes e mais especializadas. Uma das novas empresas combinaria os negócios de sementes e produtos químicos agrícolas da Dow e da DuPont. Outra nova empresa se concentraria em ciência de materiais, enquanto a terceira enfatizaria produtos químicos especiais.

Dois meses depois, em fevereiro de 2016, a estatal chinesa China National Chemical Corporation (conhecida como ChemChina) ofereceu US $ 43 bilhões pela compra da Syngenta. Finalmente, em setembro de 2016, a Bayer propôs adquirir a Monsanto por US $ 66 bilhões. Portanto, cinco das seis maiores empresas químicas e de sementes globais eram partes nas fusões propostas, com exceção apenas da BASF.

Cada empresa tinha um perfil distinto, com forte inclinação para sementes e características ou produtos químicos. Por exemplo, a DuPont derivava quase 70% de suas vendas de produtos agrícolas de sementes e características, enquanto a Dow derivava quase 80% de suas vendas agrícolas de produtos químicos. As vendas de produtos químicos da Bayer a colocaram em segundo lugar entre as Seis Grandes e responderam por mais de 80% das vendas agrícolas da empresa. Em contraste, a Monsanto obtinha quase 70% de suas vendas agrícolas de sementes e características, mas suas vendas de produtos químicos a colocavam em quinto lugar entre os Seis Grandes.

A ChemChina era a maior produtora de produtos químicos da China e, por meio de sua propriedade da empresa israelense Adama, produzia pesticidas genéricos para venda nos Estados Unidos e na União Europeia. No entanto, ao contrário do Bix Six, a empresa não investia pesadamente em pesquisa e desenvolvimento de novos produtos e não participava do negócio de sementes. A Syngenta, por sua vez, era o maior produtor de produtos químicos agrícolas entre os Bix Six e era o terceiro -maior negócio de sementes. A BASF não esteve inicialmente envolvida nas fusões, embora tenha desempenhado um papel mais tarde. A empresa tinha o terceiro maior negócio de produtos químicos agrícolas entre as Big Six, mas não tinha um negócio de sementes significativo.

As Fusões Geraram Preocupações: Competição de Preços e Inovação

Cada uma das empresas que se fundiram tinha uma presença global, com uma ampla variedade de produtos vendidos em diferentes mercados de produtos em vários países. Muitos dos mercados específicos de sementes e produtos químicos já estavam altamente concentrados e as fusões reduziriam o número de concorrentes em alguns.

As fusões propostas foram sujeitas a revisão por agências de fiscalização antitruste nos Estados Unidos e na União Europeia – os dois maiores mercados para seus produtos – bem como por agências na Austrália, Brasil, Canadá, China, Índia e África do Sul. Essas análises enfocaram os efeitos prováveis das fusões nesses mercados concentrados.

Os defensores das fusões argumentaram que as empresas precisavam de maior escala para investir e apoiar a pesquisa e que as fusões – criando carteiras mais equilibradas de negócios de sementes e produtos químicos – estimulariam maiores inovações combinadas de sementes e produtos químicos. Os oponentes argumentaram que, com menos competição, seria do interesse das empresas combinadas aumentar os preços dos produtos e que as empresas teriam menos probabilidade de investir em pesquisa e inovação uma vez que o estímulo da rivalidade fosse removido.

As agências antitruste avaliaram essas reivindicações e avaliaram os prováveis impactos competitivos das fusões. Nos Estados Unidos, as agências antitruste podem processar em tribunal federal para impedir fusões avaliadas como prováveis de reduzir a concorrência. Eles também podem buscar outras soluções, exceto uma ação judicial, para manter a concorrência em um determinado mercado. Se suas preocupações estiverem relacionadas a alguns dos negócios operados pelas empresas incorporadas, as agências podem buscar a venda desses negócios para outra empresa a fim de preservar a concorrência, em uma etapa conhecida como “solução estrutural”. As agências também podem buscar uma “solução comportamental”, exigindo que a empresa resultante da fusão se comprometa com um conjunto específico de ações destinadas a preservar a concorrência.

No caso dessas fusões, as autoridades dos Estados Unidos, da União Europeia e do Brasil buscaram soluções estruturais – aprovando as fusões apenas após a venda de ativos para outros fornecedores de sementes e produtos químicos. As análises dos Estados Unidos, conduzidas pela Federal Trade Commission para a aquisição da Syngenta pela ChemChina e pela Divisão Antitruste do Departamento de Justiça para as fusões Dow-DuPont e Bayer-Monsanto, rapidamente se concentraram em vários mercados de produtos nos Estados Unidos. Esses produtos e alguns outros também se tornaram o foco de investigações em outros países.

Aquisição da Syngenta pela ChemChina

A Federal Trade Commission (FTC) e o Departamento de Justiça (DOJ) compartilham a responsabilidade pela aplicação de fusões nos Estados Unidos e classificam os casos de acordo com a experiência e especialização de cada agência nos principais produtos em questão. Como a ChemChina não produzia sementes, a aquisição não teve efeito sobre a concorrência nos mercados em que a Syngenta vendia sementes (e onde o DOJ mantém expertise). A revisão foi, portanto, realizada pela FTC e focada em 3 mercados de agrotóxicos:

- Paraquat, um herbicida não seletivo usado para limpar campos antes da estação de crescimento

- Abamectina, um inseticida usado para matar ácaros, psilídeos e minadores de folhas, principalmente em citros e nozes

- E o clorotalonil, um fungicida de amplo espectro usado principalmente nas safras de amendoim e batata.

A Syngenta era a líder de mercado em cada produto, enquanto a subsidiária Adana da ChemChina era a maior ou a segunda maior produtora de versões genéricas dos produtos. A FTC argumentou que a empresa combinada seria responsável por 60 por cento das vendas de paraquat, 80 por cento das vendas de abamectina e 40 por cento das vendas de clorotalonil – e que o aumento na concentração de mercado reduziria a concorrência o suficiente para permitir que as empresas restantes aumentassem os preços.

A FTC aprovou a fusão, sujeita à alienação dos produtos ChemChina nos 3 mercados em questão. As três empresas de agrotóxicos foram então vendidas para a American Vanguard, uma produtora de veneos agrícolas com sede na Califórnia. As autoridades europeias também aprovaram a aquisição, sujeita à alienação de algumas outras linhas de agrotóxicos vendidas na Europa.

A fusão Dow-DuPont

O Departamento de Justiça dos Estados Unidos (DOJ) analisou a fusão Dow-DuPont. A Divisão Antitruste do Departamento expressou preocupação com o provável impacto competitivo da fusão em 2 mercados de herbicidas e juntou-se a 4 Estados para registrar uma reclamação.

Um mercado dizia respeito a herbicidas usados no trigo de inverno: a DuPont produzia o herbicida de maior venda usado no controle de ervas daninhas de folha larga no trigo de inverno, enquanto a Dow havia introduzido recentemente um produto concorrente. O segundo mercado dizia respeito aos inseticidas utilizados para controlar as pragas da mastigação, como as larvas das mariposas e os escaravelhos, que suscitam especial preocupação em culturas especializadas. A Dow e a DuPont eram os dois maiores vendedores de inseticidas para pragas da mastigação.

A reclamação do DOJ argumentou que a empresa combinada controlaria 40% das vendas do mercado de herbicidas de folha larga para trigo de inverno e 75% do mercado de inseticidas direcionados a pragas mastigatórias, o suficiente para permitir que a empresa aumentasse os preços. Além disso, o DOJ argumentou que a rivalidade competitiva entre a Dow e a DuPont havia levado ao desenvolvimento e introdução de produtos novos e aprimorados em cada mercado, e que uma fusão eliminaria essa rivalidade junto com as pressões competitivas para introduzir novos produtos. A Comissão Europeia (que impõe as regras de concorrência da União Europeia) expressou preocupações competitivas semelhantes, bem como preocupações com herbicidas para cereais, certas sementes oleaginosas e arroz.

Como condição para obter a aprovação das agências de fiscalização nos Estados Unidos e na União Europeia, a DuPont alienou partes dos negócios de agrotóxicos da empresa. Os ativos da DuPont, incluindo ativos de P&D, foram vendidos para a FMC Corporation, um diversificado fabricante de agrotóxicos e produtos de lítio com sede nos Estados Unidos. Separadamente, a Dow concordou em alienar certos negócios químicos não agrícolas para atender às preocupações competitivas nesses mercados.

As autoridades brasileiras também expressaram preocupações competitivas em relação ao mercado de sementes de milho no Brasil, onde as duas empresas competiam, e aprovaram a fusão somente após o desinvestimento do negócio de sementes de milho da Dow no Brasil, que foi vendido ao Fundo CITIC Agri, uma divisão do Estado chinês Empresa apoiada por CITIC, Ltd. Após atender às objeções de várias agências de fiscalização, a Dow e a DuPont concluíram sua fusão, e os negócios agrícolas restantes combinados das duas empresas foram então divididos em uma empresa especializada chamada Corteva.

Aquisição da Monsanto pela Bayer

Nos Estados Unidos, o Departamento de Justiça identificou várias áreas de preocupação na fusão Bayer-Monsanto. Por exemplo, as duas empresas eram os 2 principais fornecedores de sementes de algodão geneticamente modificadas (GM); cada empresa também produziu características GM para tolerância a herbicidas e resistência a insetos, usadas em suas próprias sementes e licenciadas para outras empresas de sementes. As duas empresas responderam por quase todas as características de tolerância a herbicidas e resistência a insetos em sementes de algodão GM. Da mesma forma, as duas empresas eram os dois maiores fornecedores de sementes de canola GM e também das características de tolerância a herbicidas encontradas em suas próprias sementes de canola e de outras empresas.

A soja foi outra preocupação. A Monsanto era líder de mercado em soja GM desde meados da década de 1990. A empresa era a maior vendedora de sementes e a única fornecedora de características tolerantes a herbicidas (outras empresas licenciaram a característica da Monsanto). As características conferiram tolerância ao glifosato, um herbicida de amplo espectro comercializado pela Monsanto sob o nome comercial Roundup. No entanto, na última década, a Bayer desenvolveu um negócio de sementes de soja com base em características que conferem tolerância a outro herbicida de amplo espectro (glufosinato) comercializado pela Bayer sob o nome comercial Liberty, e começou a expandir seus negócios de sementes de soja e características às custas da Monsanto .

O DOJ também expressou preocupação com os efeitos da fusão nos mercados dos Estados Unidos para tratamentos de sementes – revestimentos aplicados às sementes para proteção contra insetos ou fungos. A Bayer e a Monsanto competiam cabeça a cabeça nos mercados de tratamentos de sementes a nemacidas em milho, algodão e soja, de modo que a fusão removeria um concorrente em um mercado altamente concentrado.

A Bayer vendeu outro produto essencial para o tratamento de sementes, chamado Poncho, para a Monsanto e outros produtores de sementes de milho. Poncho é o único tratamento eficaz para proteção contra vermes da raiz do milho, e uma semente tratada com Poncho é mais valiosa quando há infestações de vermes da raiz. Embora a Bayer não vendesse sementes de milho, o Departamento de Justiça argumentou que a fusão afetaria a concorrência nos mercados de sementes de milho; uma combinação Monsanto-Bayer teria o incentivo para cobrar preços mais altos por Poncho de outros produtores de sementes de milho, ou negar-lhes acesso ao tratamento inteiramente, excluindo assim a competição para o negócio de sementes de milho da Monsanto.

Finalmente, o Departamento citou preocupações com os mercados dos Estados Unidos para cinco sementes de vegetais – cenoura, pepino, cebola, tomate e melancia. Cada mercado era altamente concentrado, com apenas alguns vendedores; cada um tinha visto melhorias significativas nas variedades de sementes por meio de programas convencionais de melhoramento; e a Bayer e a Monsanto eram fornecedores líderes em cada mercado.

Em cada um desses casos, o DOJ argumentou que, com a eliminação de um concorrente, as firmas remanescentes no mercado seriam capazes de aumentar os preços enquanto perdiam poucos compradores para vendedores ou produtos rivais. Além disso, como no caso Dow-DuPont, o DOJ argumentou ainda que a rivalidade entre as empresas havia fornecido pressões competitivas para pesquisar, desenvolver e comercializar novas sementes e produtos de proteção de cultivos. Com a remoção de um rival por meio da fusão, o DOJ argumentou que as empresas teriam menos pressão competitiva para desenvolver novos produtos e que a inovação e o crescimento da produtividade seriam prejudicados.

A fusão entre a Bayer e a Monsanto foi concluída em junho de 2018. Para obter a aprovação das agências de fiscalização, a Bayer teve que alienar ativos substanciais por meio da venda de negócios à BASF. Especificamente, a BASF adquiriu todos os negócios de soja, canola e sementes de vegetais da Bayer e a maior parte de seus negócios de sementes de algodão, bem como as capacidades de pesquisa e desenvolvimento (P&D) da Bayer para as safras vendidas e para trigo híbrido e para a tecnologia do seu LibertyLink de características para sementes resistentes a certos herbicidas. A BASF também adquiriu vários negócios de herbicidas da Bayer e produtos selecionados de tratamento de sementes, e o negócio de agricultura digital da Bayer, que visa desenvolver informações abrangentes em nível de campo sobre atributos do solo, clima e desempenho de sementes e produtos químicos para apoiar tecnologias de agricultura de precisão e decisões do agricultor. fazer.

Emitido levantado nos casos

As preocupações competitivas identificadas para essas fusões se concentraram em 2 questões gerais. O primeiro foi a redução da competição em certos mercados de sementes altamente concentradas, características de sementes, agrotóxicos e tratamento de sementes, levando a preços mais altos cobrados dos agricultores. A segunda preocupação concentrava-se na competição em pesquisa e inovação nesses mercados e se as fusões levariam à redução dos gastos com P&D e menos inovação no futuro.

Nos Estados Unidos, na União Europeia e no Brasil, as agências de fiscalização antitruste aprovaram as fusões enquanto obtinham remédios estruturais (alienações de ativos para outras empresas) para os problemas de concorrência que identificaram nas fusões. Em princípio, uma alienação permite que as firmas que se fundem percebam os ganhos de eficiência e sinergias potenciais de uma fusão, ao mesmo tempo que limita os riscos da fusão para a concorrência. Uma solução de alienação bem-sucedida depende de encontrar uma empresa adquirente com capacidade para assumir e gerenciar o negócio alienado.

Como resultado de ações específicas nesses casos, a BASF agora será um importante competidor em sementes de culturas (competindo com Bayer, ChemChina/Syngenta e Corteva). A FMC será o quinto maior produtor de agrotóxicos nos Estados Unidos, e cada empresa também terá uma organização de pesquisa significativa para apoiar seus produtos. O impacto das decisões do DOJ e da Comissão Europeia nestes casos, e o valor dos remédios estruturais de forma mais geral, dependerá da forma como esses novos participantes competem nesses mercados de produtos.

As investigações das transações Dow/DuPont e Bayer/Monsanto se concentraram fortemente no provável impacto das fusões sobre a inovação e, em particular, no argumento de que a remoção de um rival em um mercado altamente concentrado levaria à redução da pesquisa e inovação. As agências antitruste têm se concentrado mais fortemente nas questões de inovação nas últimas 2 décadas. Essas preocupações têm se tornado uma característica importante em um número crescente de casos na economia e no agronegócio. No entanto, ainda não há muitas evidências empíricas sobre o efeito da concorrência sobre os investimentos em pesquisa e inovação – e, especificamente, sobre quantos rivais são necessários para estimular a inovação. Essa questão continuará sendo uma questão importante para a política antitruste e para a pesquisa econômica.

Nota do Editor: Um artigo da Amber Waves de abril de 2017, “Fusões e concorrência nos mercados de sementes e produtos químicos agrícolas”, relatou as fusões propostas conforme o processo de revisão se desenrolava. Este artigo fornece uma atualização do resultado dessas análises.

Tradução livre, parcial, de Luiz Jacques Saldanha, agosto de 2021.